中科时代与联想集团南方智能制造基地签署战略合作协议

【ZiDongHua 之品牌自定位收录关键词: 中科时代 乾德 联想 智能制造 工控机 工控自动化 PLC 边缘计算 工业智能计算机】

被投企业动态 | 中科时代与联想集团南方智能制造基地签署战略合作协议

联想集团南方智能制造基地(下称“南方基地”)已于5月6日在深圳实现规模投产。在南方基地规模投产当天,联想集团正式发布为制造业集群发展赋能的“光明计划”,并与首个种子客户:乾德基金的投资企业--中科时代(深圳)计算机系统有限公司(下称“中科时代”)签署战略合作协议。预计在未来一年,中科时代行业领先的工智机产品,在南方智能制造基地的生产产值将超过5000万人民币。

中科时代成立于2022年8月,是继PC时代的联想集团、云计算时代的中科曙光之后,中科院计算所作为技术源头孵化的第三家计算机系统公司。公司核心聚焦先进制造、高端装备制造、新能源和工业信创领域,开发国产工业智能计算机,定位“基于PC技术和软件定义技术的工业自动化和智能化产品”。同时,与传统“工控机+下位机”的分体架构相比,基于PC技术的一站式自动化有三方面优势:一是硬实时速度更快,抖动更低;二是算控一体,成本更低;三是编程效率更高,用户体验更好。

作为工控机领域第一梯队的中科时代,在成立后至今的不到9个月内快速完成了四轮融资,引入了包含中科院母基金、中科院创投、中科长光创投、中科图灵、联想等中科全系股东,同时还引入了乾德基金、卓源资本、同创伟业、天津政府基金等多家产业协同股东,估值规模已在不到一年内迅速攀升超10倍。

#工控行业的国产工业大脑#

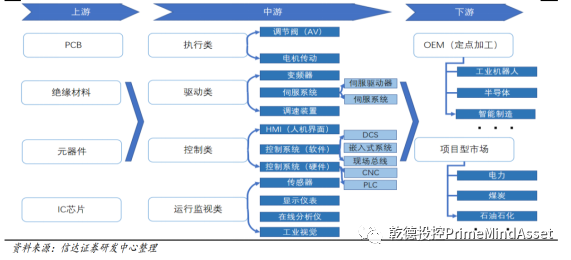

工业智能计算机本质上是一种算控机,最大的特点是计算与控制的融合。传统的工控产业链中,基础设施数量及种类繁多、大部分设备均为控制程序单一的工业计算机,运作需要多台电脑、操作系统、IDE和多类程序员之间配合,硬件智能化成本和二次开发代价高。工业智能计算机基于软件定义控制,替代PLC、工控机、控制器、工业网关和边缘计算服务器等“工业电脑”,解决了工业智能制造转型中上述存在的诸多问题。

>>>传统工控产业链:

中科时代率先提出了算控一体形态的工智机新品类。该产品对标德国倍福等国际大厂产品,可以满足工业领域对智能化基础设施的切实需求。

>>>基于PC技术和软件定义技术的工业智能计算机:

图片来源:中科时代

面向工业领域的高端计算设备一直以来由西门子、德国倍福等代表的国外厂商垄断,市场占有率超过85%。随着国家“十四五”规划系列政策的出台,我国工业智能化转型和发展速度有了进一步提升,“工业PC”相关设备陆续进入国产化黄金时期,如PLC(可编程逻辑控制器)、工控机、DCS(分散控制系统)、运动控制器、工业网关、边缘服务器等,逐步爆发出千亿市场容量。

当前,国产工控设备市场规模占全球的比重还较小,但增速较快。近年来,国内工控厂商的研发能力和综合实力也有了显著增强,获得了进口替代方面的很多机会。根据 GIR、MIR、华经产业研究院数据,DCS/小型PLC/大型PLC/伺服系统全球和国内市场规模分别为239亿美元/119.2亿元、56亿美元/77亿元、56亿美元/77亿元、375亿美元/233.27亿元,2018-2021年国内市场规模复合增速分别为19%、5.74%、5.74%、15.86%。低压变频器和高压变频器全球市场规模合计115亿美元,国内市场规模分别为436.6 亿元和147.24亿元,2018-2021年国内市场复合增速为10.52%和6.22%。步进系统国内市场规模为10亿元,2018-2021年复合增速约为7-13%。

(一)以工控机领域第一梯队的中科时代为例,新一代工控机的核心能力包括:

1、高速运动控制与高精度,应用于多轴机电同步控制、数控机床、机械臂、磁悬浮流水线等场景;

2、算控一体混合应用,如3C电子视觉之间、智慧工厂、新能源、汽车焊接喷涂等场景。

与传统“工控机+下位机”的分体架构相比,基于PC技术的一站式自动化有三方面优势:一是硬实时速度更快,抖动更低;二是算控一体,成本更低;三是编程效率更高,用户体验更好。

图片

(二)部分上市公司情况

汇川技术(300124)

01

市值1560亿(2023年5月16日收盘数据),汇川技术是国内工控已上市公司的行业龙头,利用低压变频器技术同源优势,伺服系统市 占提升至全球第一(16%),通过一体化实现小型PLC高速发展(6.9%),中大型研发在途。汇川技术充分利用自身规模优势,在新能源汽车、工业机器人业务取得领先地位,预计2023年营收分别同增45%、40%。

鸣志电器(603728)

02

市值175亿(2023年5月16日收盘数据),鸣志电器太仓产值为原先上海的3倍,工控下游市场空间充足,公司产能利用率预计维持高水平,因此收入端有望跟随产能释放节奏。鸣志电器更高价值量的产品(伺服、无刷、空心杯)占比+驱动控制高附加值配比提 升,带动毛利率稳步向上。叠加23年后公司费用端趋稳摊薄,净利率有望恢复向上。同时,鸣志电器目前处于给Tesla送样阶段,根据公司美国子公司品牌和技术优势,预计该项目合作的可能性较大,进而伴随下游客户放量带来新的业绩增量。

卧龙电驱(600580)

03

市值164亿(2023年5月16日收盘数据),卧龙电驱在美国基建行业预计维持高景气 ,海外能源、油气需求高增,叠加国内经济逐步恢复,资本开支有望加大,公司电机业务有望迎拐点。公司在物流车、客车、重卡电机领域均为头部企业,市占率约30%,具备更高议价能力,率先受益商用车电动化发展。此外,公司乘用车业务相继斩获国内多优质定点,为业绩持续高增提供充足保障。同时,利用技术同源优势,2022年合资成立卧龙储能,主要覆盖系统集成,2023年将实现0到1的突破,受益行业高景气储能业务有望快速放量,为业绩增长提供高弹性。

工控自动化整体市场和制造业投资有较强的相关性,随着我国人口红利逐渐下降和劳动力平均就业工资逐步上涨,提高自动化水平有望成为制造业降本增效的主要方式。与此同时,国内就业人口受教育水平不断提高,工程师红利有望加速自动化+智能化转型过程。换言之,有生产制造的地方,就必然存在工控机。

2022年我国工业自动化市场规模约为2807亿元,同比增长10.9%,根据工控网预测,2023年同比增速约为11%,维持快速增长趋势。

“现在德国倍福、西门子等国外主流品牌的供货时间已达八个月以上,严重影响国内生产,并且价格涨了两三倍。”中科时代创始人、CEO马君表示,受俄乌战争及疫情影响,海外经济形式动荡,外资产品交付周期普遍延长,更多的中游设备厂商尝试并适用国产品牌,内资工控企业加速弯道超车。整体来看,国内工控企业逐步由单产品拓展至多产品,产品矩阵日渐完善且产品性能在绝大多数场景均能满足客户要求,已初步具备解决方案的能力。在受全球芯片、电子器件和其他原材料供应紧张及成本大幅上升等因素影响下,国内产品在成本上相较于海外产品仍然有15-20%的成本优势,本土品牌市场占有率有望进一步提升。

同时,新能源汽车、电动工程机械、光伏、锂电、半导体等新的制造需求将助推工控设备国产替代进程。根据中汽协及乘联会披露数据,新能源乘用车销量持续高增,2022年Q4渗透率已突破30%。2022全年,国内新能源乘用车批发销量649.8万辆,同比增长96.3%,累计零售567.4万辆,同比增长90%。2022全年,新能源乘用车渗透率提升至28.1%,同比提升12.4个百分点(2021年15.7%),其中Q4渗透率达到33%。2023年Q1新能源乘用车批发150万辆,同比增长26%,零售131.3万辆,同比增长22.4%,新能源渗透率29%,同比提升7个百分点。在此电动化和智能化的转型过程中,新能源汽车和电动工程机械电控、电驱、伺服系统等工控设备的需求同步高速增长。

另一方面,工控设备在自动化设备成本中占比的提高亦加速了工控设备的国产替代进程。一直以来客户不愿将工控从国外品牌替换为国内品牌的原因,主要是工控设备在自动化设备的成本占比较低,但替换成本较高(包括软件生态学习成本、可靠性验证时间成本等),因此替换意愿较弱。但随着当前制造设备的自动化水平和智能化水平越来越高,单个设备上工控设备越来越多,工控设备在自动化设备的成本占比越来越高,客户为节省成本和获得更好的服务,会逐渐倾向于将国外品牌的工控设备替换为国产品牌。

-END-

评论排行